채권을 알면 주식투자의 길이 보인다. f.홍창수

2008년 위기에 미국 연준이 금리를 제로까지 내렸습니다.

투자등급 채권의 스프레드가 많이 벌어졌습니다.

스프레드가 벌어지는 것을 보면 시장이 안좋아진다는 것을 알 수 있습니다.

2008년 위기는 지금보다 서서히 진행이 되었습니다.

지금은 단기간에 석유, 정유 기업들을 중심으로 스프레드가 엄청나게 뛰어 올랐습니다.

버블B+ 이하가 하이일드 채권이라고 해서 투자부적격 채권 또는 정크본드라고 부르기도 합니다.

투자부적격 채권은 연기금이나 이런 보수적인 곳은 투자를 안하지만 위험을 즐기는 투자자들이 투자를 합니다.

전체 회사채 시장에서 투자 적격 회사채 시장의 규모가 5.7조 달러이고 하이일드 채권 규모는 1.2조 달러입니다.

글로벌리 채권을 국채, 회사채, MBS 중에서 회사채가 30%정도 차지하고 있습니다. MBS는 주택저당채권을 말합니다.

연준에서 매입해주기로 한 회사채는 투자적격 등급의 회사채만 해당이 됩니다.

그렇지만 통화정책과 대규모 재정정책이 나오면서 리스크온 상황이 되었고 하이일드 채권도 스프레드는 소폭 축소가 되고 있습니다.

연준이 하이일드 채권을 직접 구해주지는 않지만 다른 것들을 보호해주니까 전반전으로 시장이 안정이 되어서 하이일드 채권도 조금씩 안정화 되고 있습니다.

금융위기가 오면 우량한 회사도 한해에 30%씩 주는 회사채를 막 던질 때가 있습니다.

그런 것을 잘 고르면 1년 30% 받는게 아니라 만기까지 매년 30%씩 받을 수 있습니다.

또한 가지고 있는 중간에 금리가 떨어지면 채권가격은 오르게 되어 가격차를 먹고 팔수도 있습니다.

2008년 위기상황에서 투자 부적격 채권의 가격이 더 빨리 떨어지고 퀄리티가 높은 투자적격 채권은 가격이 버틸 때까지 버티다가 나중에 떨어지는 경향이 있습니다.

반대로 위기가 해결되었을 때는 퀄리티가 좋은 채권 먼저 회복이되고 퀄리티가 낮은 채권이 나중에 회복이 되었습니다.

2008년에 해외에서 샀던 채권이 KCC의 사채와 하이닉스 채권을 샀었는데요.

이런 기업이 달러 자금 모집 목적으로 해외에서 펀딩을 했었는데 위기상황이 심화되자 해외 투자자들이 한국물 채권을 지금 삼성전자 팔듯이 현금 확보를 위해 많이 매각을 했었습니다.

채권가격이 정상가격의 50에서 70% 정도에서 매입을 했습니다.

만기까지 들고 가게 되었을 때는 30%에서 50%의 수익을 받을 수 있게 됩니다.

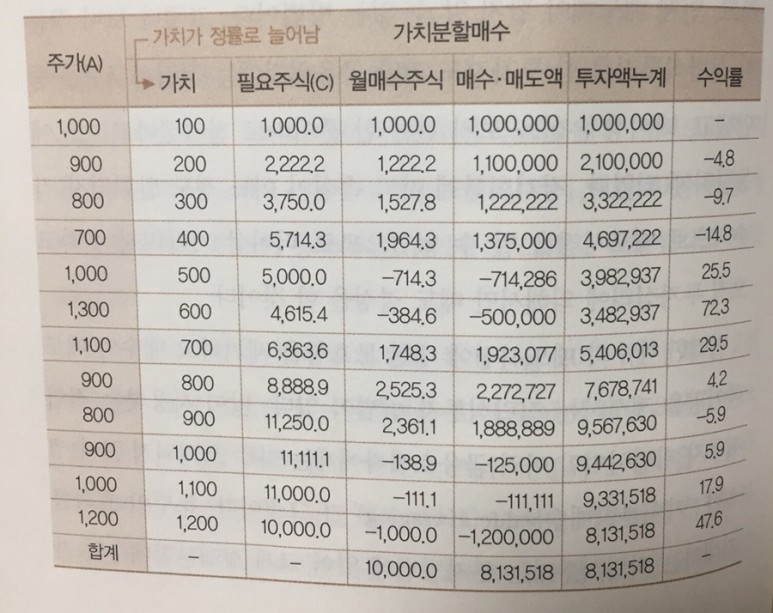

예를 들면 100만원 짜리 연 5%로 5만원씩 주는 채권을 돈이 급한 사람이 싸게 팔 때 내가 50만원에 사게 되면 나는 50만원에 샀으니 매년 내가 5만원씩 이자가 지급되지만 나의 투자금이 50만원이니깐 연 이자로 10% 수익이 발생하게 됩니다.

그리고 그 채권을 만기까지 들고 가면 100만원을 돌려받을 수 있게 됩니다.

보잉 채권이 30년 만기 회사채가 2월에 110정도에서 거래되고 있다가 이번 위기 상황에 80정도 까지 떨어졌습니다.

80까지 떨어 졌을 때 수익률이 5~6%정도까지 올라갔었는데 지금은 여러 가지 재정정책과 통화정책이 나오면서 가격이 급격하게 반등해서 지금은 95정도에서 거래가 되고 있습니다.

포드는 5년 만기 채권이 100기준에서 60정도 까지 빠졌다가 지금은 70까지 올라왔고 수익률은 8%정도 나오고 있습니다.

포드가 망하지만 않으면 5년 동안 달러로 8%씩 이자를 받을 수 있다는 이야기입니다.

포드가 최근에 투자적격 등급에서 투자부적격 등급인 더블B로 등급이 떨어져서 투자등급이라 가지고 있던 기관들이 투자부적격으로 떨어지니 물량을 시자에 많이 처분하게 되었습니다.

채권의 거래는 장외에서 거래되다 보니 정해진 가격이 없고 딜러들끼리 거래하는 가격으로 결정되며 많이 쓰는 곳이 불름버그 단말기인데 거기 가격이 어느 정도 기준이라고 보면 될 것입니다.

개인도 해외채권에 투자를 할 수는 있습니다.

그러나 개인이 채권에 직접 접근하기가 쉽지 않아서 펀드나 ETF로 간접적으로 투자하는 방법이 있습니다.

예전에 브라질 국채를 우리나라가 많이 샀는데 브라질 국채 등급이 더블B-입니다.

S&P 기준으로는 포드 채권이 브라질 국채보다 등급이 더 높습니다.

포드가 진짜 투자부적격 채권인지 생각을 해봐야 합니다.

우리나라 코스피나 코스닥에 상장된 회사도 저기에 가면 등급을 못 받는 회사도 많습니다.

우리나라의 포스코가 글로벌리 트리플B 등급을 받고 있는 수준입니다.

미국의 정책으로 지금은 투자적격등급 채권에서는 상당히 안전망이 갖춰져 있다고 생각되고 투자 부적격으로 떨어진 채권이라고 하더라도 포드 GM이나 보잉 같은 회사들은 미국에서 상당히 중요한 산업을 담당하고 있고하여 정부의 구제금융이 들어갈 것으로 보고 있습니다.

지금 하이일드 채권 중에서 문제가 될 것으로 보이는 곳은 에너지 쪽 채권으로 한정되어 보고 있습니다.

에너지 쪽 채권에 대한 대책은 안 나오고 있습니다.

해외 채권을 매매하기 위해서는 대형증권사에 해외채권용 계좌를 만드시고 그 증권사에 거래되는 종목을 확인하여 거래하는 방법이 하나 있습니다.

이런게 어려우면 시중에 나와 있는 펀드나 ETF를 거래하시면 됩니다.

ETF는 국내 상장된 채권 ETF는 종류가 조금 제한되어 있습니다.

해외에는 많은 종류릐 채권 ETF가 거래되어 선택권이 많이 있습니다.

도이치뱅크의 코코본드는 최근에 가격이 많이 빠졌습니다.

올해 3월에 기존에 발행했던 신종자본증권의 콜을 행사하지 않았습니다.

투자자들은 콜을 할 것으로 예상을 했는데 콜을 행사하지 않아서 채권이 100에 거래 되던 것이 50까지 떨어졌습니다.

도이치뱅크가 콜을 하지 않았다는 이유로 유동성 위기가 있는게 아닌지 걱정을 하고 있는 것으로 보입니다.

도이치뱅크는 자기자본비율이 다른 유럽계 은행에 비교해서 나쁜 수준이 아니기 때문에 작은 이벤트에 시장이 과도하게 반응하는 것은 과도하다는 생각입니다.

코로나19 사태 이후에는 중앙정부의 권한이 상당히 강해질 수 있습니다.

그러면 주주의 권한을 정부차원에서 제한할 수 있습니다.

보잉에 구제금융 해줬는데 조금 살만하다고 주주 친화정책으로 배당 늘리고 하면 정부가 못하게 막을 수 있다는 것입니다.

이렇게 되면 전반적으로 배당금이 줄어 들 수 있을 겁니다.

시장이 진정이 되었을 때 투자를 하는 게 맞다고 생각합니다.

그 때가 되면 가장 먼저 상승하는 것이 투자 등급 채권이고 그 다음이 투자 부적격 채권입니다.

지금의 상황에서는 정크본드도 의미가 있을 수 있지만 실제로 바닥을 확인 했을 때 선순위 채권 중에서 포드처럼 저평가 되어 있지만 절대 망하지 않을 것 같은 회사채에 먼저 투자하여 거기에서 이익이 났을 때 코코본드 쪽으로 고려하시게 좋을 것 같습니다.

이런 상황까지 온다면 위기상황이 많이 해소되어 리스크온이 되기 때문에 주식이 회복되는 구간일 가능성이 높습니다.

채권 가격의 변동성을 주식할 때도 꼭 체크하면서 투자를 하시는 것이 좋습니다.

위 내용은 경제의 신과 함께(2020.04.05)를 듣고 제가 개인적으로 요약한 내용입니다.

신과 함께의 정확한 내용과는 다소의 차이가 날 수 있습니다.