요즘 들어 저의 투자에 관하여 많은 생각을 하고 있습니다.

저는 tiger200을 가치적립식으로 열심히 모으고 있는데요.

2021.07.12 - [ETF 장기적립식 투자] - 98개월차 tiger200(ETF) 장기적립식 투자

98개월차 tiger200(ETF) 장기적립식 투자

7월 투자 일지 사람의 마음은 참으로 갈대 같습니다. 제가 8년 넘게 tiger200을 가치식으로 적립하고 있는데요. 그 전에는 정액식으로 tiger200을 매수했었는데 너무 재미가 없어서 가치정립식으로

makepeace79.tistory.com

장기 가치적립식으로 98개월째 적립 하였습니다.

곧 있으면 100회를 맞이하게 되겠네요.

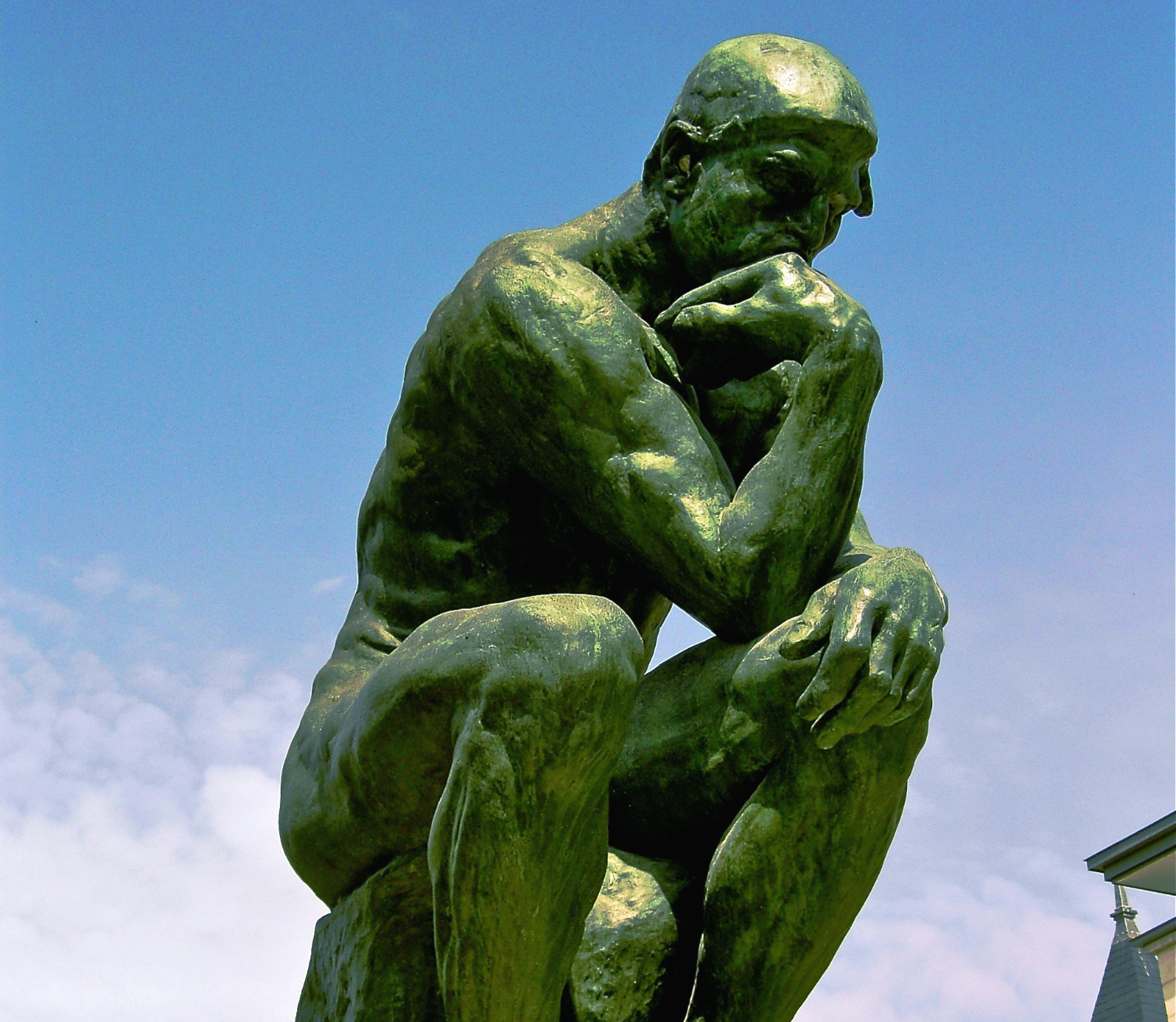

8년이 넘는 기간 동안 적립을 하면서 이런 방법 저런 방법 고민도 많이 했고 적립을 중단해야되나 라는 고비도 많이 있었습니다.

그런 고민들과 고비들을 넘기고 지금까지 잘 왔는데 또다시 고민에 빠지게 되었습니다.

운영자금이 많으면 이런 고민 없이 자금을 투입하면 되는데 저의 운영자금이 너무 적어서 생기는 고민이네요.

저의 자금 사정 상 새로운 곳에 투자를 하려면 기존에 투자하던 곳에 들어가는 자금을 일부 때어내 투자를 해야 되는 상황입니다.

지금 현제 저의 투자 고민은 자금이 너무 우리나라에 한정적이라는 것입니다.

너무 우리나라에만 몰빵되어 있지 않나라는 생각이 요즘 들어 계속 하게 되네요.

달러 자산에 투자를 해야 겠다는 생각은 오래 전부터 했었습니다.

그러나 달러 자산에 투자를 하려니 환전에서 처음으로 손해를 보고 해외 주식을 살 때 수수료도 국내 수수료보다는 비쌉니다.

그리고 매도 후에는 세금 신고도해야 되고 다시 원화로 환전하는데 수수료 내야해서 이득보다 실이 더 크다고 그동안 생각을 해서 해외투자를 하고 있지 않았습니다.

그런데 요즘 들어서는 그런 비용을 생각을 하더라도 조금씩이라도 달러 자산을 보유하는 것이 필요하다는 생각을 하게 되었습니다.

우리나라는 대외 의존도가 높은 나라입니다.

외부 충격에 쉽게 무너질 수 있어서 환율도 언제든지 출렁일 수 있는데 환율 방어에는 달러 자산이 더 좋겠다는 생각을 많이 하게 되었습니다.

IMF같은 일이 다시 오지 않길 바라지만 큰 사건이 언제든지 일어날 수 있는 곳이 경제시장이고 그런 블랙스완이 왔을 때를 미리 대비하는 것도 필요하다는 생각입니다.

근래 주식시장과 자산시장이 너무 많이 올라서 이런 생각이 더 들기도 하는 것 같습니다.

원화 자산 대부분에서 일정 부분 달러 자산으로의 이동이 필요하다는 생각에 지금 많은 고민 중입니다.

그런데 저에게 자금이 없네요.

tiger200의 적립도 중단하고 싶지도 않고요.

그래서 지금은 tiger200 매월 적립금 40만원을 20만원으로 줄이고 20만원을 달러 자산 매입에 사용해볼까 생각 중입니다.

많은 분들이 오래전부터 해외 ETF 투자를 해오고 있는데 저는 이제 본격적으로 해보려고 합니다.

예전에 조금 사놓은 미국ETF가 조금 있기는 하지만 미미하네요.

지금도 늦지 않았다는 생각으로 저의 무기인 꾸준함으로 도전해보려 합니다.

'돈 이야기' 카테고리의 다른 글

| 코스피 3000 밑으로 하락. 이 또한 지나가리라. (1) | 2021.10.05 |

|---|---|

| 맥쿼리인프라 배당금 입금 보고 (0) | 2021.09.03 |

| 고배당주인 맥쿼리인프라 유상증자 손익 고민 (1) | 2021.06.24 |

| 물가 상승은 당연한 수순. 그래도 시장이 안도한 이유는. (1) | 2021.03.18 |

| 쿠팡의 가치. 거품인가 미래에 대한 적당한 평가인가? (2) | 2021.03.15 |