미국 경기회복 투자 본격화. 우리 시장도 시차를 두고 따라간다. f.송재경

2020년을 경제적 측면에서는 바이러스, 봉쇄, 경기침체, 디플레이션이 키워드였습니다.

반면에 올해에 들면서 백신의 희망이 생겼습 니다.

그리고 재개방과 연간으로 보면 회복기조는 강화될 것으로 보입니다.

인플레이션이란는 단어가 가장 많이 회자되고 구글에서 가장 많이 검색되는 단어가 되었습니다.

투자측면에서는 작년은 강세장이였고 수익을 꾸준히 낼 수 있는 해였습니다.

그리고 금융시장이 실물시장보다 훨씬 더 각광받는 시장이였습니다.

반면에 올해는 우상향하는 강세장에서 순환장으로 바뀌고 있고 수익을 까먹을 수 있는 위험성이 있습니다.

그리고 금융시장에서 실물시장으로 바뀌는 큰 흐림이 나타나고 있습니다.

채권 ETF의 가격 그래프입니다.

중기 채권 ETF는 연초 이후에 5%정도 빠졌습니다.

20년 이상의 장기 채권 ETF는 13% 이상 빠졌습니다.

채권투자자 입장에서는 연초 이후에 어마어마하게 손실을 보고 있는 것입니다.

성장주도 같은 의미로 볼 수 있습니다.

금리가 오르면 미래의 이익을 땡기다 보니 현가가 떨어지게 됩니다.

장기 채권에 투자하는 것과 성장주에 투자하는 것은 거의 같은 그래프가 나타납니다.

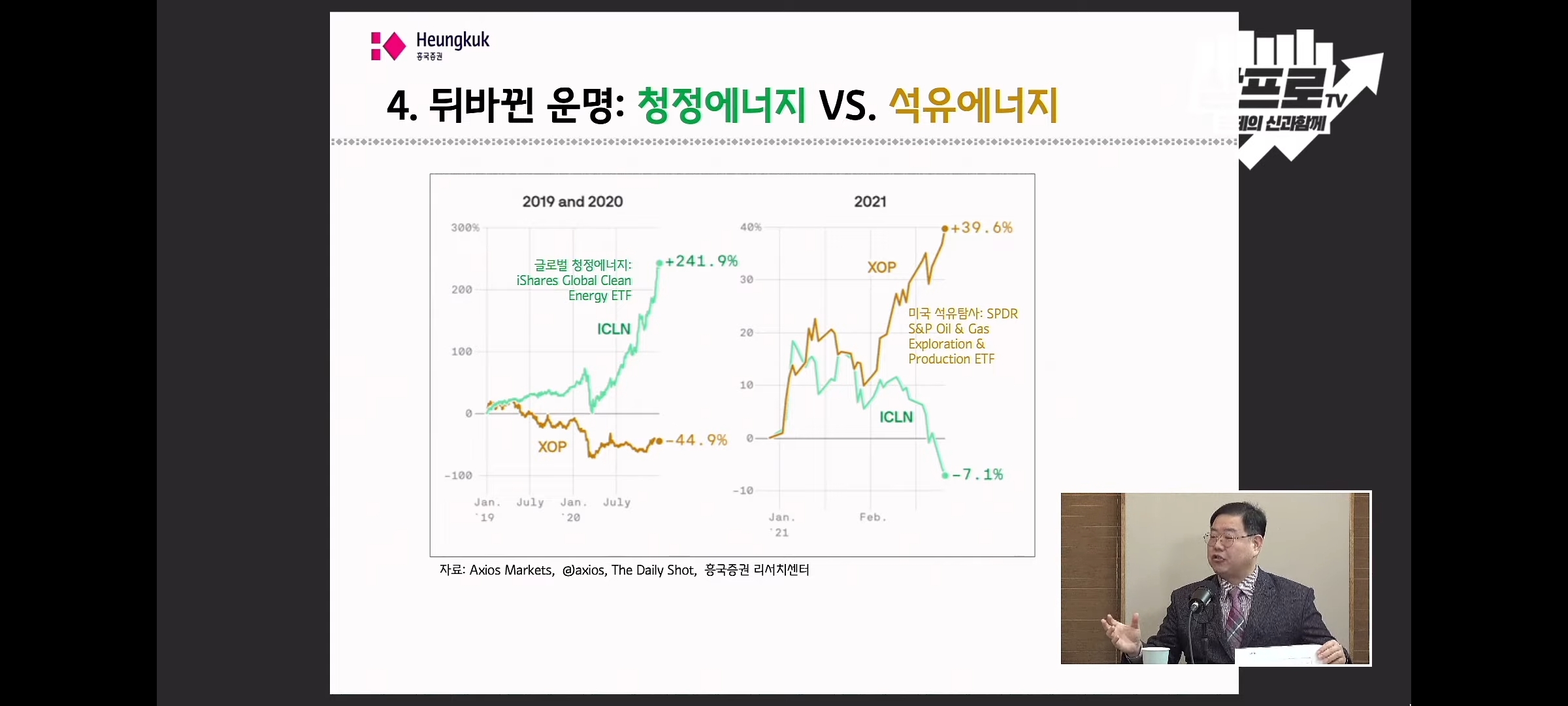

작년에 청정 에너지 ETF가 240% 올랐습니다.

반면에 전통적 에너지 ETF는 -44%가 났었습니다.

그런데 연초 이후에 유가가 올라가면서 정반대의 현상이 나타났습니다.

바이든이 청정에너지를 열심히 미는데도 불구하고 이런 현상이 나타나고 있습니다.

정책의 방향성만 보다가 따라가다가는 이런 정반대의 결과를 볼 수 있습니다.

작년에 선방영으로 많이 오른 종목은 빠지고 있으면 작년에 덜 오른 종목들이 오르고 있는 것입니다.

벨류에이션이 중요합니다.

인플레이션 시대에 금리가 올라가면 금융, 산업, 소재가 올라갑니다.

미국 시장에서 연초 대비 수익률에서 에너지, 금융, 통신업, 산업제, 소재가 좋았습니다.

인플레이션 구간에서 좋은 산업군들이 실제 2월 한 달 수익률이 상위권에 있는 것을 확인 할 수 있습니다.

미국 S&P500을 러셀2000이 뚫고 올라갔습니다.

중소형주가 본격적으로 상승하기 시작했다는 것입니다.

대형 기술주들고 중소형주들이 연초 이후에 많이 상승하여 대형주와 키높이를 맞추고 있습니다.

순환이 본격적으로 이루어지고 있는 것을 보여주고 있습니다.

연초 이후 2월 한 달간의 상품 가격이 주식시장보다 월등히 좋았습니다.

유가, 구리, 곡물류 등이 많이 상승했습니다.

시장자체가 실물 시장으로 확실하게 흐름의 변화를 보이고 있습니다.

지난 두 달간의 흐름 속에서 걱정스러운 리크들이 있습니다.

조만간 중국이 미국을 넘어서는 경제 대국이 될 수 있습니다.

코로나 때문에 명목 GDP 기준으로 2028년이면 중국이 미국을 앞설 것으로 예측되고 있습니다.

작년 하반기부터 지금까지 전세계의 경제를 끌고 올라간 주체는 중국이라고 봐야합니다.

그런데 걱정스러운 것이 지난 두 달 동안 중국의 제조 PMI 자체가 확장국면에는 있지만 확장속도가 둔화되고 있습니다.

중국이 이번의 양회에서 향후 방향성을 얼마로 잡느냐에 따라서 전세계의 성장의 속도에 큰 영향을 줄 것으로 보입니다.

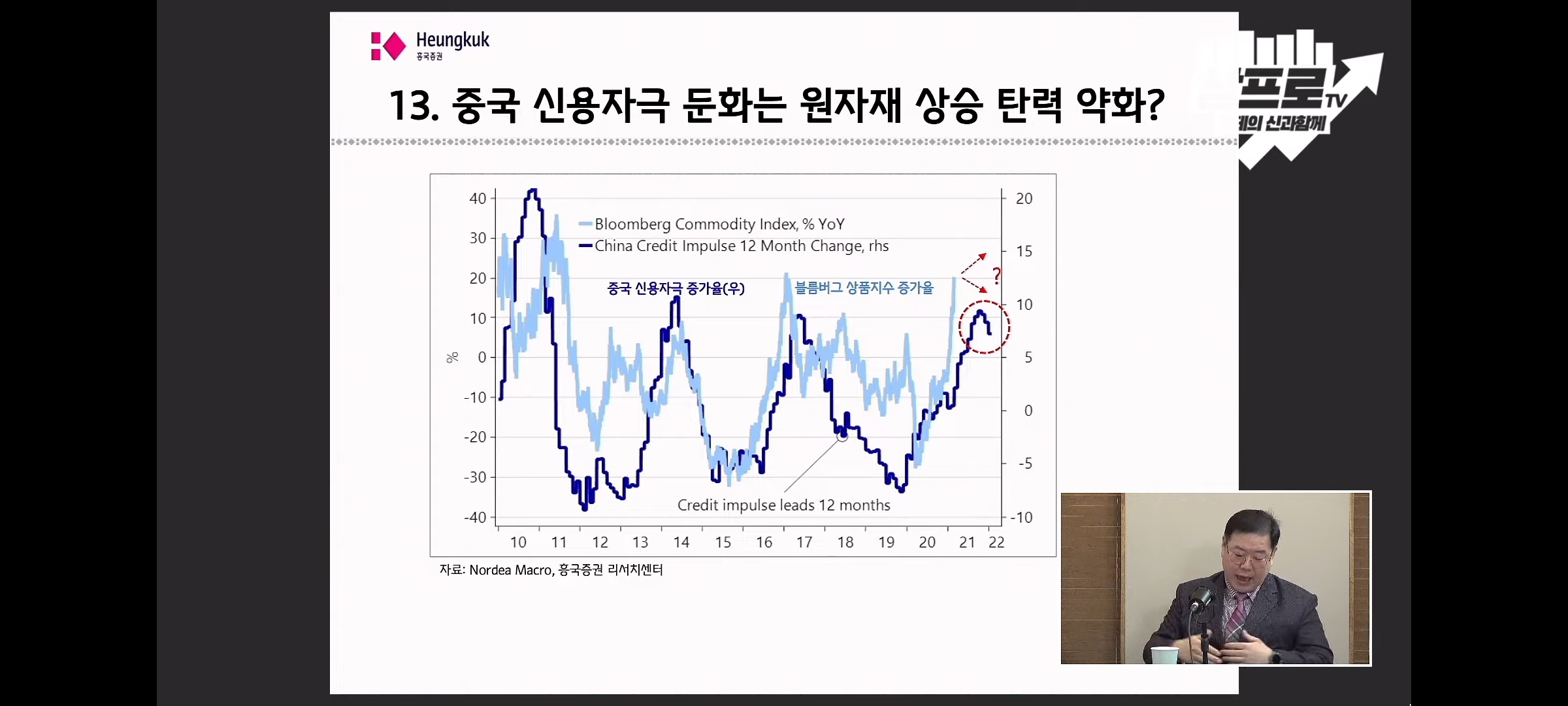

두 번째는 중국의 유동성 방향입니다.

중국의 자금 유동성이 증가는 하지만 증가 속도가 떨어지고 있습니다.

증국의 당국자들이 속도 조절론을 이야기하고 있는 것이 올해 뒤로 갈수록 시장에 인펙트를 계속 줄 수 있습니다.

당장은 이것이 시장을 끌어내릴 것 같지는 않지만 만약 중국이 긴출을 하게 된다면 시장에 충격을 줄 수 있습니다.

미국의 연준도 중요하지만 중국의 자금 시장도 같은 무게로 챙겨 봐야 할 필요성이 있습니다.

위 내용은 경제의 신과 함께(2021.03.04)를 듣고 개인적으로 요약한 내용입니다.

신과 함께의 정확한 내용과는 다소 차이가 날 수 있습니다.

정확한 내용은 신과 함께 방송을 확인하시기 바랍니다.

'돈 이야기' 카테고리의 다른 글

| 쿠팡의 가치. 거품인가 미래에 대한 적당한 평가인가? (2) | 2021.03.15 |

|---|---|

| 딜레마에 빠진 연준. 금리 상승은 해결을 위한 고육지책? (2) | 2021.03.09 |

| 올라가는 금리에 주식과 채권 사이 자산 배분 투자 전략 (0) | 2021.02.25 |

| 현대차 그룹과 포스코의 수소 동맹으로 보는 수소경제 시장의 전망 (0) | 2021.02.23 |

| 시장이 인플레이션을 예상하는 이유와 앞으로의 증시의 흐름 (2) | 2021.02.18 |